2019年,中国晶圆代工产业最缺的是什么?

近两年中国大陆各地掀起的建厂潮引发了市场对产能过剩的忧虑,进入2019年,这种担忧将走向何方?

尽管中美贸易局势紧张和集成电路市场放缓,中国仍继续推进晶圆代工行业发展,对新晶圆厂和新技术进行大量投资。

根据SEMI最新的数据,中国大陆目前拥有全球最多数量的晶圆厂项目,多达30个新的厂房或产线在建或计划建造。其中,13个瞄准了晶圆代工市场,其余的厂房则面向LED、存储或其他技术。

历史上,大陆的晶圆代工产业一直分为两大类,国际厂商和大陆厂商,直到现在,这两大类都没有涉足先进工艺。只有台积电在南京的厂房去年开始生产16nm FinFET,而中芯国际今年有望成为大陆第一家提供14nm FinFET工艺的厂商,使其能追上一些国际竞争对手。从外,中芯国际还获得了100亿美元的资金用于开发10nm和7nm工艺。

尽管如此,大陆在建的30个晶圆厂未来的市场空间仍然值得怀疑,目前还不清楚这些晶圆厂能否发展到10nm或7nm,可以预见的是,大部分的产能将集中在28nm及以上节点工艺。

虽然中国本土具有相当规模的集成电路产业,但绝大多数芯片都是进口的。中国政府投资了数十亿美元的资金来大力发展集成电路产业,以减少对集成电路进口的依赖。除了中国政府投资,这个市场还吸引了一些国际芯片制造商在大陆拓展存储器产线和代工厂。

目前这些投资取得了一定的成效,但是随着半导体市场放缓,加上中美贸易紧张局势,给大陆的内存厂商和代工厂带来一定的阻力。一些芯片制造商正在放慢在大陆的晶圆厂扩展计划,有一些则推迟了当地的项目。当然也还是有一些代工厂仍在扩张产线。

虽然部分新建晶圆厂试图进入高端市场,但大多数都停留在更为成熟的工艺节点,使得市场竞争十分激烈,在一些当前主流的工艺节点上更是如此。IC Insights总裁Bill McClean指出,这些产能甚至最终可能会出现空置,尤其是在28nm。代工行业讨论28nm的产能过剩问题已经持续了很多年。

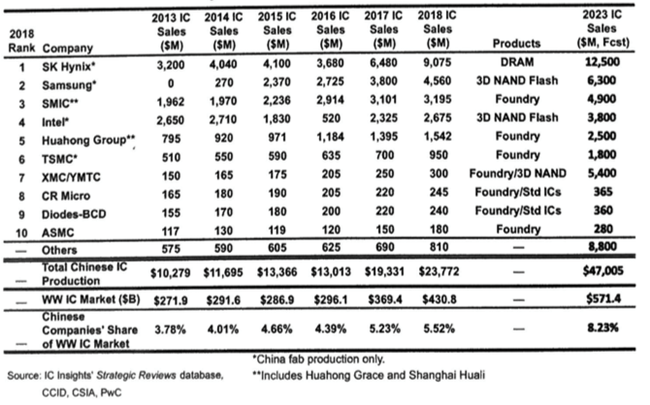

尽管如此,大陆晶圆代工市场仍然充满活力,本土的代工厂也将继续取得成功,尽管他们不会很快占据市场主导地位。根据IC Insights的数据,中国本土代工厂的市场份额在2018年预计仅为9.2%,略高于2017年的9.1%。

尽管如此,大陆仍有许多重要的代工厂项目进行中:

-台积电将计划在大陆扩大其16nm FinFET产能,可能是扩建南京厂,也可能是计划新建一座厂房;

-联电计划扩大其在大陆的200mm产能,并继续在300mm产线生产40nm和28nm工艺;

-格芯和TowerJazz在大陆建设新厂房,据报道,最有可能是台湾富士康来接手,该公司最近被曝光计划在珠海建立新的晶圆厂。

此外中芯国际和上海华力正在努力量产14nm,其他一些本土晶圆厂也在扩大其200mm和300mm的产能。

中国集成电路产业和逆差

多年来,中国政府出台了多种措施了推动国内集成电路产业的发展。成立于2000年的中芯国际目前是国内最大的晶圆代工厂,也正是大约在2000年左右,OEM厂商们开始将其大部分生产转移到大陆。对集成电路需求的飞速增长,使得大陆最终成为全球最大的芯片(消费)市场。

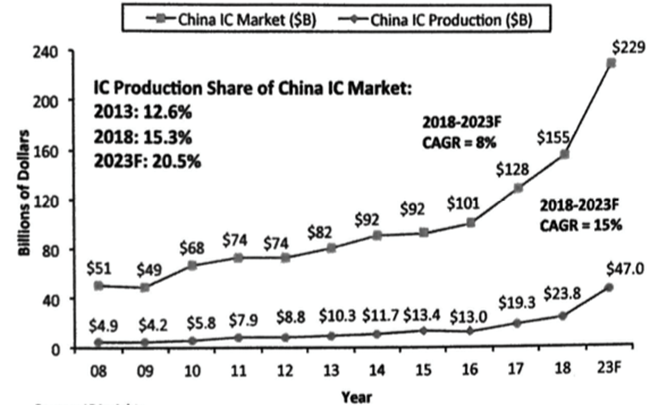

然而,中国的芯片产业只能满足少部分需求,大多数芯片只能进口。据Gartner的数据,截止到2015年,中国仅在集成电路上就积累了1500亿美元的贸易逆差。而IC Insights的数据显示,2013年,中国消耗了价值820亿美元的芯片,占全球芯片的30%,但当年中国芯片产值仅为103亿美元,占全球芯片产量的12.6%。

当时大陆也发现了自己在集成电路领域的落后。首先,中国本土的集成电路产业现代化起步已经很晚了,其次,美国和其他先进国家对中国实施了严格的出口管制法规,使得半导体设备供应商不能将最新的设备售往大陆。现在,这方面的管制已经放宽了很多。

随后在2014年,中国政府制定了“国家集成电路产业发展纲要”,并投入了数十亿美元,大力推进中国在先进工艺、存储器和先进封装等方面的发展。

SEMI行业研究和统计主管Clark Tseng说强调,中国相关集成电路产业发展计划的总体目标是减少对外国供应商的依赖。这些项目不受市场需求的驱动,而是受政策驱动,避免被外国厂商“卡脖子”。

IC Insights指出,中国希望在集成电路产业中更加能自给自足,使国内集成电路产量占全球比例从2015年的不到20%增加至2025年的70%。

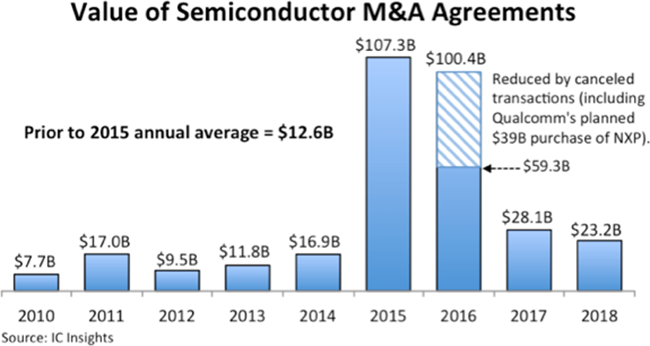

为实现这一目标,一方面是要开发自己的技术,另外通过收购外国公司也是提升技术一个捷径。因此中资收购海外半导体在2014年,2015年呈现了一个高峰时期,但是这一策略在2015年中国尝试收购美光科技时遭遇了挫折。美国担心这笔交易将使中国能得到庞大的存储技术组合,而以“国家安全问题”为由阻止了。

随后中资收购海外半导体公司接连受挫,中国集成电路发展的脚步也比预设的要慢一些。根据IC Insights的数据,2018年,中国生产的芯片占世界芯片产量的15.3%,高于2013年的12.6%。

这还是其次。去年初特朗普政府与中国挑起贸易摩擦以来,在美方看来主要基于两个原因。一是中美之间贸易顺差问题,二是美方所说的中国知识产权“盗窃”问题。对此,美国发起了一系列的加税措施,以及发起对福建晋华的禁售令。

一旦实施,SEMI预计这些关税将使半导体公司每年的损失超过7亿美元。Semico Research制造业常务董事Joanne Itow也指出,贸易纠纷很快会失控,合作伙伴关系、采购和库存水平都受到不确定性升级的影响,有些公司为此也制定了应急计划方案。

Bill McClean补充说,中国国家层面对集成电路产业的支持和2025计划等这些在外界看起来激进的目标也确实造成了外国政府对中国的警惕。中国是否会因此而继续追求这一“激进”的目标现在还有待观察,但由于地缘政治的影响显然已经使中国市场对芯片的需求放缓,也在影响越来越多的公司,例如苹果、英特尔、TI和台积电等。

根据IC Insights的数据,由于内存需求放缓和其他因素的影响,预计2019年中国的芯片销售仅增长3%,全球芯片市场预计仅增长2%,而中国2018年的增长率为21%。

此外代工市场也将非常严峻,IC Insights预测,2018年中国纯晶圆代工厂的销售额达到106.9亿美元,比2017年增长41%,但2019年预计将放缓至10%左右。Bill McClean表示,一些中国芯片设计企业表现很好,例如海思。然而在代工领域,中国2018年的增长给了产业错觉,尤其是2018年上半年加密货币芯片设计爆发推动的增长。随后这一市场的暴跌也使这一增长驱动力骤减。

在这种局势下,中国大陆仍不断有新的晶圆厂计划曝光,如上文中提到的新的30个晶圆厂和产线规划中有13个是用于晶圆代工。SEMI分析师Christian Dieseldorff表示,截至2018年底的数据显示,大陆200mm当量晶圆(包括200mm和300mm晶圆折算)的产能为130万wpm,全球为700万,这还包括了IDM公司的产能。

同时,从半导体设备的角度来看,去年SEMI将2019年中国晶圆厂半导体设备支出预测的170亿美元下调至120亿美元左右,而2019年预计达到119.6亿美元,比2018年下降2%。

Clark Tseng表示,SEMI修正了对2019年的预测,但预计2020年中国半导体设备支出将实现非常健康的增长。尽管在未来两年部分公司缩减了产能扩张计划,但中国有很多内存项目,比如三星、SK海力士和英特尔,他们对大陆市场的投资依然强劲。与三星相比,SK海力士由于无锡的新工厂今年将在中国投入更多资金。

他指出,SEMI下调2019年预测的原因是大陆的一些晶圆厂项目可能不会如原本预期的那样快速增长。例如福建晋华的DRAM项目有可能就此停止,合肥长鑫项目则一直保持低调。总体来看进展都比他们宣布的要慢,也比业内预期的慢。

其他半导体市场研究机构也表达了类似的观点。VLSI Research总裁Risto Puhakka说,中国国内半导体公司已经花了不少钱,2018年所有主要半导体设备供应商的业绩都在增长。而现在迹象表明这种增长将会放缓。一方面,国内的跨国公司很大程度上不会增加资本支出,而本土公司无论从哪种角度来看他们的项目都还没有完成。尽管去年这些项目已经支出了约50亿美元,购买了大量设备和工具,现在看来仍会继续支出。

KLA-Tencor高级副总裁兼首席营销官Oreste Donzella表示,尽管业内普遍认为2019年半导体设备市场增长平缓,但他不认为中国的晶圆厂设备市场在今年会发生显著变化。他指出,我们将会看到代工厂支出增加、内存项目指出减少;跨国公司投资增加、本土公司投资减少。

对于整个IC市场,Oreste Donzella则认为,内存市场可以明确看到将放缓,经历了高速增长的一年之后,2019年DRAM市场的支出将减少,NAND市场稍有下滑,而代工厂市场则会有所上升,问题只是能增加多少。

国内的跨国晶圆厂商情况

中国大陆有多家跨国代工厂商。去年,加密货币的繁荣周期使台积电实现了一个大幅增长的年景。现在,该公司业绩也因为比特币泡沫的破灭受到影响,第四季度营收表现不佳,前景也疲软。

目前尚不清楚这是否会影响台积电在大陆的晶圆厂计划。目前台积电在上海有一座200mm厂房。去年在南京的新厂房开始生产16nm FinFET,300mm产线的产能为10000wpm,此前计划在年底扩至20000wpm。台积电南京厂量产16nm FinFET也是大陆首次量产FinFET,也代表了一次工艺的重大飞跃,此前大陆的芯片生产仅限于28nm及以上的传统平面晶体管。

台积电南京厂目前仍处于一期,其余还有三期在计划中。据消息人士透露,最初台积电计划在某个时间节点将7nm转移到南京的第二个厂房,但现在台积电在重新考虑其二期针对16/12nm的计划。

联电在苏州则聚焦在200mm晶圆,在全球200mm产能短缺的情形下联电计划扩建苏州的工厂。联电联席CEO王石在最近一次的财报电话会议上表示,这一产能扩张计划仍将照常进行,公司对8英寸代工市场的前景仍然充满信心。与此同时,联电在厦门的300mm晶圆厂于2017年投产,现在正加速40nm和28nm产能爬坡。

王石指出,市场对40nm的需求是稳定的,但28nm已经供过于求,未来可能会经历几年产能过剩的局面。

另一边,格芯在成都的300mm晶圆厂仍在建设中。此前该厂的目标是开发180nm/130nm工艺,去年格芯改变了策略,计划改成22nm FD-SOI工艺(22FDX),目前仍给不出投产时间表,此前还一度传出出售传闻。

在此同时,格芯扩张了其德国工厂的22nm FD-SOI产线,近期以2.36亿美元将新加坡的200mm晶圆厂出售给世界先进。尽管如此,该公司对FD-SOI在中国的前景仍有信心。格芯CEO Tom Caulfield为此表示,FDX特别适合中国市场,并继续看到其在5G、物联网和边缘计算领域的强势增长潜力。

在珠海,最近富士康被曝出正在与当地政府洽谈新建一座300mm晶圆厂,报道称该工厂是富士康与夏普合资,将用于专用芯片制造和代工业务,目前富士康尚未正式宣布。

据报道,合同制造巨头富士康正在洽谈在珠海建造一座300mm晶圆厂。 该工厂是富士康与夏普的合资企业,将用于专属和铸造目的。 富士康尚未正式宣布。

国内的本土晶圆厂商情况

上述为国内的跨国代工厂商投资情况。除此之外就是本土的六家晶圆厂,其中最大的是中芯国际,其他还有华虹集团,上海先进和华润上华。

对于中芯国际而言2019年将是其最为关键的一年。目前中芯国际量产最先进的工艺是28nm,计划在今年量产14nm,这代表了中国本土半导体工艺的最先进水平,备受关注。

相比之下,台积电十年前就推出了28nm,目前正在加速7nm量产,5/3nm也已在布局中。格芯、三星和联电均能提供28nm,同时14nm产能也在爬坡。不过目前格芯、联电都停止了14/12nm以下工艺节点的研发;三星则正在加速7nm至3nm以及其他工艺的研发;英特尔继续推动14nm产能爬坡和10nm量产(英特尔的10nm一般被视为相当于其他代工厂的7nm)。

可以看出,大陆在晶圆制造工艺技术方面仍落后较多。为追赶行业先进,2015年中芯国际、华为、imec和高通在中国组建了一家芯片联合研发公司,旨在到2020年可开发14nm FinFET。

中芯国际借此将很快进入14nm FinFET代工市场,如该公司联席CEO梁孟松在最近一次财报电话会议上所说,2019年上半年将实现14nm风险试产。

不过中芯国际是否能以较好的良率和产能来量产FinFET仍有待观察。Gartner分析师Samuel Wang表示,随着FinFET的专识和工艺模块配方越来越多,中芯国际的成功指日可待。关键是量产时间,能早一步量产,就可能取得成功,如果晚了,将面临更多挑战。中芯国际一旦成功量产14nm FinFET,将能向其他几家竞争对手看齐,但是短期内它的产能仍有限。

与此同时,中芯国际并未就此停滞在14nm,在政府支持下,也在计划在新的300mm晶圆厂开发更先进的工艺。IBS首席执行官Handel Jones指出,中芯国际正在筹集100亿美元用于投资14nm、10nm和7nm的产能,到2021年第四季度,中芯国际产能将达到70000wpm.

当然中芯国际也面临着一些挑战。14nm FinFET研发颇具挑战,而7nm技术更是一个巨大的飞跃。每一代工艺节点的挑战、成本都显著上升,而且随着IC设计成本的飙升,能够负担得起先进节点费用的客户越来越少,工艺实现量产的过程也越来越复杂,很难找到影响量产的致命缺陷。此外,光刻工艺中图像化也极具挑战,为解决这个问题,现在一些代工厂开始在7nm引入EUV光刻,但同时也将为先进工艺量产带来更大的风险。

除了中芯国际,华虹集团旗下的华虹宏力和华虹半导体均提供200mm代工服务,华虹目前还在无锡建设新的300mm晶圆厂,用于成熟工艺代工服务。该集团旗下另一个成员上海华力则有一座新的300mm晶圆厂,正在努力推动28nm产能爬坡,接下来该公司的目标同样是14nm。

广州去年新增了一个新的300mm玩家粤芯半导体(CanSemi),据最新数据,该项目达产后,可实现月产4万片300mm晶圆的产能,产品包括微处理器、电源管理芯片、模拟芯片、功率分立器件等,满足物联网、汽车电子、人工智能、5G等创新应用的模拟芯片需求。

青岛芯恩则打造了中国首个协同式集成电路制造(CIDM)项目,总投资约150亿元,项目建成后可以实现200mm、300mm晶圆、光掩膜版等集成电路产品的量产,由中芯国际前总裁张汝京打造。

综上,从积极角度来看,中国集成电路产业一直在蓬勃发展,但随着国内经济面临放缓,再加上贸易摩擦的不确定因素,集成电路产业仍有可能受到影响而发展受阻。

从消极影响来看,由于智能手机市场疲软和挖矿市场大幅衰退影响,2018年第四季度几大代工厂的订单都有不同程度的下滑。一个直观的例子是,随着半导体产业景气趋缓,半导体硅晶圆去年第4季出货已开始减缓,SEMI预期,2019年上半年300mm硅晶圆价格可能面临较大压力,200mm硅晶圆因需求依然热络,可望维持健康。

因此,国内IC市场增长乏力、今年多条新建产线逐渐释放产能使原本就已十分艰难的订单来源更加雪上加霜,再加上成熟工艺市场竞争激烈,28nm产能面临过剩,先进工艺缺乏都是国内晶圆代工产业当下正面临的十分严峻的现实难题。(校对/一求)

转自:https://laoyaoba.com/newinfo?id=704862

- 发表于 2019-02-05 20:44

- 阅读 ( 1026 )

- 分类:半导体制造